退職後の年末調整のやり方と確定申告の基本

退職後の年末調整や確定申告の手続きは、初めての方には少し複雑に感じるかもしれません。

しかし、基本的なポイントを押さえればそれほど難しくない作業です。

まずは年末調整と確定申告の違いを理解し、それぞれの手続きがどのような場合に必要となるのかを確認していきましょう。

年末調整と確定申告の違いとは

退職後の年末調整と確定申告について理解するためには、まず両者の違いを知っておく必要があります。

年末調整は、会社が従業員の税金を正しく納めるために行う手続きです。

毎月の給与から天引きされた所得税が、年末に正しく調整され、過不足があれば精算されます。

これに対して確定申告は、個人が自分の所得税を計算し、納税額を申告する手続きです。

特に退職後は年末調整が行われないため、自分で確定申告を行う必要があります。

- 年末調整:

☑会社が行う手続き

☑毎月の給与から天引きされた所得税の調整

☑従業員が行う手続きは基本的に不要 - 確定申告:

☑個人が行う手続き

☑所得や控除の状況に基づいて自ら計算

☑退職後やフリーランス、アルバイト、パートなどに適用

このように、会社員として働いている間は年末調整が基本的に行われますが、退職後は自分で確定申告をする必要が出てきます。

退職後の年末調整が必要なケースと不要なケース

退職後の年末調整が必要なケースと不要なケースについて説明します。

一般的に年末調整は会社が行うものですが、退職後は状況によって異なります。

必要なケース

- 年内に再就職しなかった場合:退職後、年内に新しい会社に再就職しない場合、年末調整は行われません。この場合、自分で確定申告を行う必要があります。

- 退職金の受け取り:退職金を受け取った場合も年末調整は行われないため、確定申告を通じて適切な税金の調整が必要です。

- アルバイトやパートとして収入を得た場合:退職後にアルバイトやパートで収入を得た場合も、年末調整が行われないため、自分で確定申告を行う必要があります。

不要なケース

- 年内に再就職した場合:退職後、年内に新しい会社に再就職した場合、新しい会社が年末調整を行います。この場合、自分で確定申告をする必要はありません。

- 無収入であった場合:退職後に全く収入がなかった場合、年末調整も確定申告も必要ありません。ただし、医療費控除などを受けるためには確定申告が必要になる場合があります。

退職後の年末調整の必要性は、退職後の収入状況や再就職の有無によって異なります。

自分の状況に応じて適切な手続きを行いましょう。

中途退職や再就職時の年末調整

中途退職や再就職の際には、年末調整に関する手続きがちょっと変わってきます。

ここでは、退職や転職、再就職のそれぞれのケースでどのように対応すればいいのかを詳しく解説します。

中途退職時の年末調整の対応方法

中途退職をした場合、年末調整の手続きをどうすればいいのか気になりますよね。

基本的には、退職した時点で会社が年末調整をしてくれることはありません。

以下の方法で対応しましょう。

- 源泉徴収票の受け取り:まず、退職時に会社から源泉徴収票を受け取りましょう。この書類は、後で確定申告する際に必要になります。

- 確定申告を行う:年内に再就職しない場合、自分で確定申告を行う必要があります。先ほどの源泉徴収票を基に、税務署やe-Tax、会計ソフトを使って申告書を作成し提出します。

- 控除の確認:医療費控除や住宅ローン控除など、他に適用できる控除があれば、確定申告の際に忘れずに申請しましょう。

退職時には会社に確認することが大切です。必要な書類が揃っているか、きちんと確認してから次のステップに進んでください。

転職時に年末調整を引き継ぐ手順

転職をした場合、年末調整の引き継ぎも重要なポイントです。

新しい会社で年末調整をスムーズに行うための手順を以下に説明します。

- 前職の源泉徴収票を準備:新しい会社に提出するため、前職の源泉徴収票をしっかりと保管しておきましょう。これがないと、新しい会社での年末調整がうまく行えません。

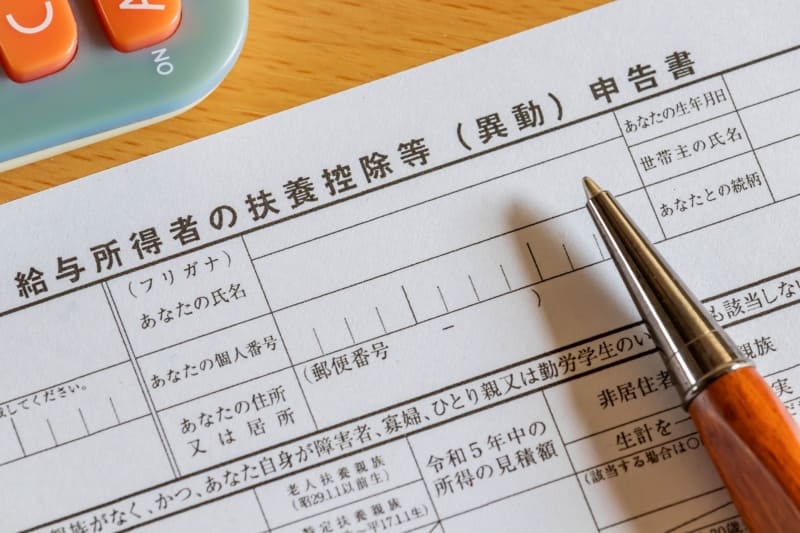

- 扶養控除等申告書の提出:新しい会社に入社したら、扶養控除等申告書を提出します。この書類により、新しい会社での年末調整が適切に行われます。

- 控除の引き継ぎ:住宅ローン控除や保険料控除など、前職で適用していた控除があれば、新しい会社でも引き続き適用されるように申告します。

転職時には、書類の提出期限を守ることが重要です。これにより、税金の過不足が発生することを防ぎます。

再就職後の年末調整のポイント

再就職をした後も、年末調整にはいくつかのポイントがあります。

特に前職との間にブランクがあった場合や、収入が変わった場合など注意が必要です。

- 再就職先での年末調整:再就職先で年末調整を行う場合、前職の源泉徴収票を提出する必要があります。

これにより年間の所得税が正しく計算されます。 - 収入の変動の確認:再就職後、収入が大きく変わった場合、控除の適用方法が変わることがあります。

新しい会社での年末調整が適切に行われるように、必要な情報をすべて提供しましょう。 - 控除の再申請:再就職後も、医療費控除や扶養控除などが引き続き適用される場合があります。

これらの控除を受けるための書類をしっかりと準備し、申請を忘れないようにしましょう。

再就職後の年末調整を正しく行うことで、税金の過不足を防ぎ、適切な控除を受けることができます。

きちんと手続きを踏むことで、安心して新しい仕事に集中できるでしょう。

退職後に必要な年末調整の書類

退職後に年末調整を自分で行う際には、いくつかの重要な書類が必要になります。

これらの書類を揃えておくことで、確定申告や税務手続きがスムーズに進みます。

以下では特に重要な書類とその取得方法、確認ポイントについて詳しく解説していきます。

源泉徴収票の取得と発行方法

退職後に必ず手に入れておきたい書類の一つが源泉徴収票です。

この書類はあなたが1年間で得た収入と、それに対して支払った税金の詳細を記載しています。

取得方法:退職時に会社から受け取る場合

通常、退職時に会社が発行してくれるので特に必要な手続きはありません。その場でしっかり受け取りましょう。

取得方法:会社から受け取っていない場合

もし退職時に受け取れなかった場合は、後日郵送で送ってもらえるよう会社に依頼しましょう。電話やメールで確認すると良いです。

発行方法

源泉徴収票は基本的に会社が発行するので、自分で作成する必要はありません。

ただし、紛失した場合などには再発行を依頼することになります。

支払調書・給与明細の確認方法

退職後の年末調整や確定申告には、支払調書や給与明細の確認も重要です。

これらの書類は、正確な収入額や支払った税金の把握に役立ちます。

支払調書の確認

支払調書は、特定の支払いがあった場合に発行されます。

例えば、報酬や料金の支払いがある場合などです。

自分で確認し、手元にない場合は会社に依頼して発行してもらいましょう。

給与明細の確認

給与明細には、毎月の収入や控除額が詳細に記載されています。

これを基に年間の収入や税金を確認することができます。

ボーナスの明細も含めて、全ての給与明細を揃えておくと便利です。

給与明細や支払調書は、税務署に提出する必要はありませんが、確定申告の際に自分で確認するために重要な書類となるので必ず確認しておきましょう。

その他必要書類とその役割

年末調整や確定申告には、他にもいくつかの必要な書類があります。

それぞれの役割を理解しておくと手続きがスムーズになります。

- 退職所得の受給に関する申告書:退職金を受け取った場合に必要な書類です。

退職金に対する税金の計算に使用されます。 - 各種控除の証明書:医療費控除、住宅ローン控除などを受ける場合、それぞれの控除に関する証明書が必要です。

医療費の領収書や住宅ローンの借入金残高証明書などを揃えておきましょう。 - マイナンバーカードまたは通知カード:確定申告の際には、本人確認のためにマイナンバーカードが必要です。

持っていない場合は通知カードでも対応可能です。

これらの書類をきちんと揃えておくことで、年末調整や確定申告の手続きを円滑に進めることができます。

少し手間がかかりますが事前に準備しておくと安心ですね。

手続きのタイミングと期限

退職後の年末調整や確定申告は、タイミングと期限が重要です。

しっかりとした計画を立てて、必要な手続きを忘れずに行いましょう。

ここでは、年末調整の提出期限や確定申告書の提出計画、必要書類の準備について詳しく説明します。

年末調整の提出期限と注意点

年末調整の提出期限については、退職後の状況によって変わります。

例えば、再就職した場合や、フリーランスとして働く場合などがあげられます。

再就職した場合

新しい会社で年末調整が行われるので、特に自分で手続きする必要はありません。

ただし、前職の源泉徴収票を新しい会社に提出することが大切です。

再就職していない場合

年末調整は行われません。自分で確定申告をする必要があります。

この場合、翌年の2月16日~3月15日までが確定申告の提出期間となります。

提出期限を過ぎると、ペナルティが発生することがあるので早めに手続きを済ませるようにしましょう。

確定申告書の提出期限と計画

確定申告書の提出期限は、基本的に翌年の2月16日~3月15日まで。

この期間内に申告を行うことで、適切な税金の計算ができます。

計画の立て方

- 必要書類を揃える:源泉徴収票や医療費の領収書など、確定申告に必要な書類を事前に揃えましょう。

- 申告書の作成:税務署のウェブサイトやe-Tax、会計ソフトを使って申告書を作成します。初めての方でも簡単に作成できるツールがたくさんあります。

- 提出の準備:作成した申告書を税務署に提出します。電子申告を利用すると、自宅からでも手続きが完了します。

繰り返しになりますが提出期限を過ぎると延滞税や加算税が発生する可能性があります。計画的に進めましょう。

年末調整で適用される控除と還付の手続き

年末調整や確定申告では、さまざまな控除を利用して税金を減らしたり、払いすぎた税金を返してもらったりすることができます。

ここでは、所得控除と税額控除の違い、医療費控除や扶養控除の申告方法、還付金の受け取り手続きについて、わかりやすく説明します。

所得控除と税額控除の違いと適用方法

まず、所得控除と税額控除の違いについて説明します。

所得控除は、税金を計算する前の収入から特定の金額を引くことで、課税対象となる所得を減らします。

これにより全体の所得が少なくなるため、結果的に支払う税金の額も減ります。

具体的な例としては、扶養控除や医療費控除があります。

一方、税額控除は計算された税金の額から直接引くことで、最終的な税金を減らします。

つまり、所得控除が収入を減らすのに対して、税額控除は支払う税金そのものを減らす仕組みです。

代表的なものには住宅ローン控除があります。

これらの控除をうまく利用することで、税金を効果的に減らすことができます。

医療費控除や扶養控除の申告方法

次に、医療費控除や扶養控除の申告方法について説明します。

医療費控除は、自分や家族の医療費が年間10万円以上か、総所得の5%以上かかった場合に適用されます。

申告方法としては、1年間の医療費をすべて計算し領収書を準備します。

その後、確定申告書に医療費の明細を記入し、税務署に提出。

医療費控除を申請することで、支払った医療費の一部が還付されることになります。

扶養控除は、一定の条件を満たす家族を扶養している場合に適用されます。

例えば配偶者や子ども、親などが該当します。

申告方法としては、扶養控除等申告書を新しい会社に提出し、確定申告が必要な場合は、確定申告書に扶養家族の情報を記入します。

扶養控除を受けることで税金を大幅に減らすことができるため、忘れずに申告するようにしましょう。

還付金の受け取り手続き

最後に、還付金の受け取り手続きについて説明します。

還付金とは、払いすぎた税金が戻ってくるお金のことです。

手続き方法としては、まず確定申告書を税務署に提出します。

この際、還付金が発生する場合は、銀行口座の情報を記入します。

申告が受理されると、数週間から数ヶ月後に指定した口座に還付金が振り込まれます。

早めに確定申告を行うと還付金の振り込みも早くなります。

また、銀行口座の情報を間違えないように気をつけることが大切です。

還付金の受け取り手続きをしっかりと行うことで、払いすぎた税金を無事に取り戻すことができます。

これで年末調整で適用される控除と還付の手続きについての基本的な知識が得られました。

しっかりと準備して、税金の手続きをスムーズに進めてくださいね。

無職・アルバイト・パートの年末調整のノウハウ

無職だったり、アルバイトやパート、フリーランスとして働いていると、年末調整のやり方が少し違ってきます。

ここでは、それぞれのケースについてわかりやすく説明します。

無職の状態での年末調整のやり方

無職の状態だと、年末調整は基本的には行われません。

というのも、前述した通り年末調整は会社が従業員のために行うものだからです。

でも無職でも確定申告をすることで、税金が戻ってくることがあります。

例えば退職後に無職になっていて、その年の収入が少なかった場合、払いすぎた税金が還付されることがあります。

この場合、確定申告をして払いすぎた税金を取り戻すことができます。

確定申告の手続きは少し面倒かもしれませんが、税務署のウェブサイトや近くの税務署で相談すると簡単に手続きができます。

アルバイトやパートの場合の年末調整

アルバイトやパートでも、基本的には会社が年末調整を行います。

ただし、年末調整がうまくいかない場合もあるので、その時は自分で確定申告を行う必要があります。

例えば、年の途中でアルバイトを始めたり、掛け持ちで複数のアルバイトをしている場合、それぞれの収入を合計して税金を計算する必要があります。

この場合、各会社からもらった源泉徴収票を基に、確定申告を行います。

また、アルバイトやパートでも、医療費控除や扶養控除を受けることができます。

例えばたくさん医療費を使った場合や、扶養家族がいる場合、確定申告をすることで税金が戻ってくることがあります。

フリーランスや個人事業主の対応方法

フリーランスや個人事業主の場合は、年末調整は行われません。

自分で確定申告をする必要があります。

確定申告は、1年間の収入と支出をまとめて税務署に報告する手続きです。

まず、1年間の収入と経費をしっかり記録しておきましょう。

収入は仕事を通じて得たお金、経費は仕事に必要な支出。

経費として認められるものには、仕事で使った交通費や材料費、交際費や水道光熱費などがあります。

次に、税務署のウェブサイトやe-Tax、会計ソフトを使って確定申告書を作成します。

初めての場合は少し難しく感じるかもしれませんが、税務署の相談窓口でサポートを受けることができます。

最後に、作成した確定申告書を税務署に提出します。これで手続きは完了です。

フリーランスや個人事業主は、確定申告をしっかり行うことで、正確な税金を納めることができますし、必要に応じて控除を受けることができます。

これで無職・アルバイト・パートの年末調整や確定申告についての基本的な知識が得られました。

しっかりと準備して、正確な手続きを進めてくださいね。

退職者向けの年末調整の無料支援と情報源

退職後に年末調整や確定申告をするのは少し難しく感じるかもしれません。

でも大丈夫。初心者でもわかりやすく使える確定申告ソフトや税務署のサポート、税理士の相談を利用することで、簡単に手続きを進めることができます。

初心者おすすめ無料で使える確定申告ソフト

確定申告を自分で行うときに便利なのが、専用の確定申告ソフトです。

これを使うと手続きが驚くほど簡単になります。

代表的なソフトをいくつか紹介します。

まず、国税庁が提供している「e-Tax」は非常に便利です。

インターネットを使って確定申告書を作成し、そのまま提出することができます。

初心者でも使いやすいインターフェースで、必要な情報を入力するだけで申告書が完成します。

もう一つおすすめなのが、「弥生シリーズ」。

【やよいの青色申告オンライン】や【やよいの白色申告オンライン】などがあり、収入や経費を入力するだけで自動的に計算してくれるのでとても便利。

無料で使えるフリープランなどもあるので、お試ししやすいのもポイントです。

税務署や各種支援サイトの活用方法

税務署は確定申告や年末調整の強い味方です。

わからないことがあれば、税務署に相談することで解決できます。

税務署の窓口では、確定申告の相談を無料で受け付けています。

また、電話やインターネットでも問い合わせが可能です。

各種支援サイトも非常に役立ちます。

例えば国税庁の公式サイトには、確定申告に関する詳しい情報やガイドがたくさん掲載されています。

また、地方自治体が提供する無料の税務相談も利用できます。

これらのサイトを活用することで、疑問点を解消しながら手続きを進めることができるでしょう。

税理士に相談するメリットと費用